Комментарии 0

...комментариев пока нет

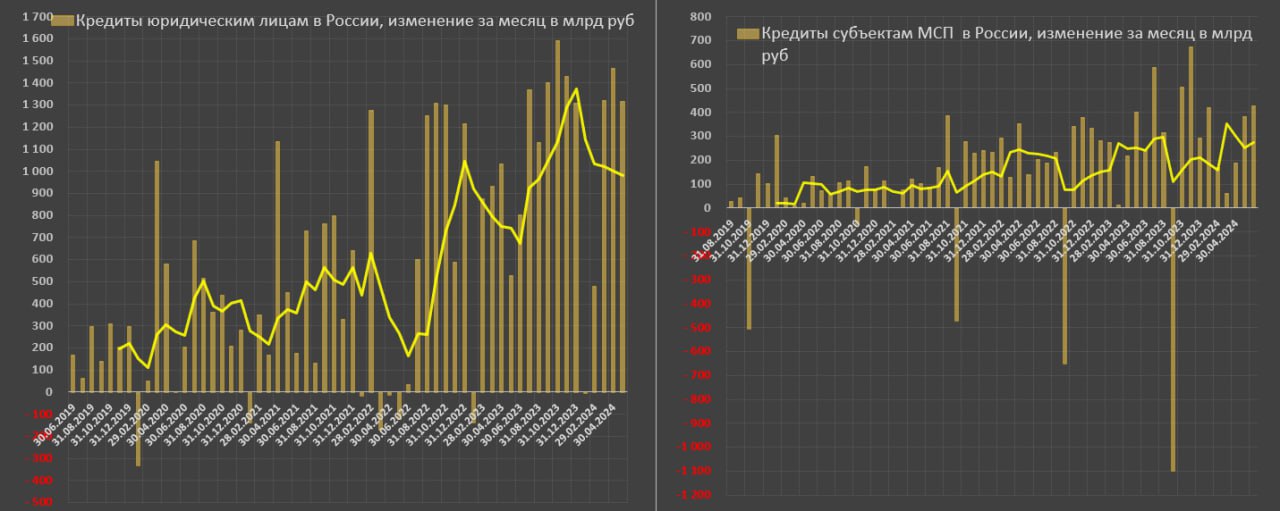

Кредитование юрлиц в России растет рекордными темпами.

В мае чистый прирост кредитования юрлиц (нефинансовые организации + прочие финансовые организации за исключением банковских структур) составил 1.3 трлн руб среди рублевых и валютных кредитов с устранением курсовых колебаний.

За последние три месяца прирост составил 4.1 трлн или 1.37 трлн в среднем за месяц, общий долг – 78.4 трлн.

До 2022 никогда в истории не было даже двух месяцев подряд с приростом кредитования юрлиц свыше 1 трлн, а сейчас затяжная серия является уже нормой.

С августа по декабрь 2022 первичный кредитный импульс (в связи с «отложенным эффектом» заморозки на протяжении первой половины 2022) был в среднем по 1.1 трлн в месяц, по итогам 2023 среднемесячный прирост был 1 трлн, а лучшая трехмесячная серия была в сен-ноя.23 – 1.47 трлн.

Не очень понимаю о каком замедлении кредитования пишет Банк России, здесь вполне явно проявляется фиксация рекордных темпов кредитования.

За первые 5 месяцев 2024 кредитование юрлиц выросло на 4.6 трлн (+6.2% с начала года с накопленным эффектом) vs 3.2 трлн в 2023 (+5.4%) и всего 0.95 трлн в 2021 (+4.1%).

Годовой темп ускорился до 20.9% (максимум с начала СВО) и лучший результат за 15 лет.

За 2 года кредитование выросло на 26.5 трлн руб (основной рост начался с авг.22) или рекордные +51%.

Сейчас потенциал годового темпа прирост кредитования составляет 15-16 трлн руб, стоимость кредитования выросла в среднем на 6 п.п относительно янв-июл.23, что составляет около 1 трлн избыточных процентных расходов только по новому долгу без учета существующего долга по плавающим ставкам (почти половина) и рефинансирование долгов по новым условиям.

Избыточные процентные расходы к концу 2024 оцениваются в 3.5-3.7 трлн руб. Основной риск заключается в падении маржинальности и росте плохих долгов, но пока держатся за счет внутреннего ресурса устойчивости при относительно высокой прибыли и на фоне высоких темпов роста номинальной выручки.