Комментарии 0

...комментариев пока нет

Есть ли прогресс в росте корпоративной прибыли американских компаний?

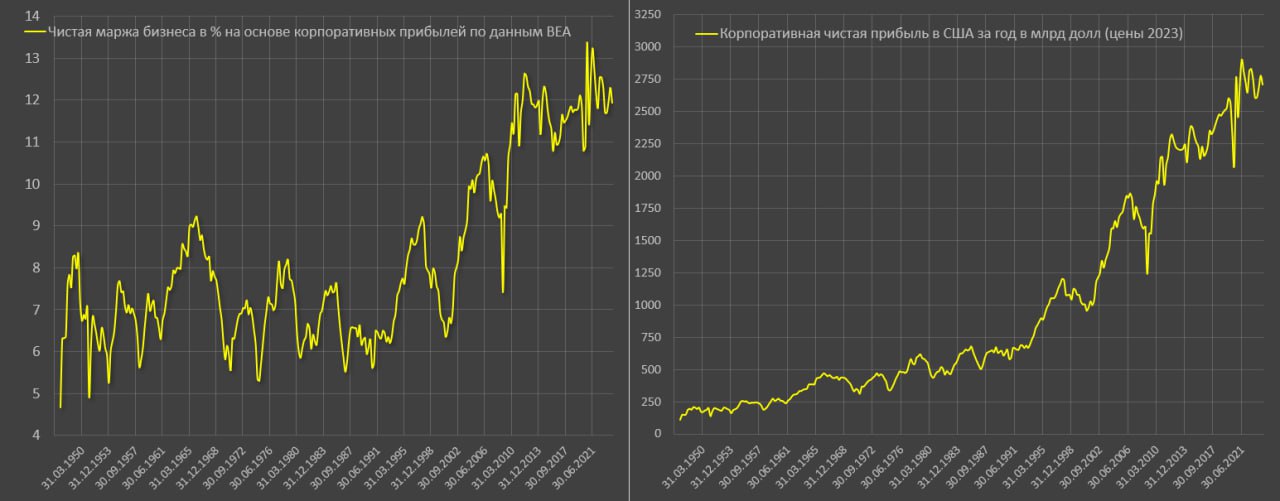

Объем чистой прибыли вырос до $2.75 трлн за год по данным на 1кв24 - на уровне исторического максимума по номиналу.

Эти данные от BEA объединяют прибыль ВСЕХ компаний США с учетом малого и среднего бизнеса, генерируемую исключительно на территории США, поэтому статистика отличается от корпоративной прибыли S&P 500, где только крупные компании с учетом прибыли на глобальных рынках.

За год номинальная прибыль выросла на 6.6%, за два года рост на 10.3%, а в сравнении с 4кв19 прирост на 25.2%, что ниже компаний S&P 500 – около 40% с 2019.

Если оценивать среднеквартальный темп, с 2019 по 1кв24 прирост прибыли оценивается в 1.33% в среднем за квартал, а с 2010 по 2019 включительно – 1.09%.

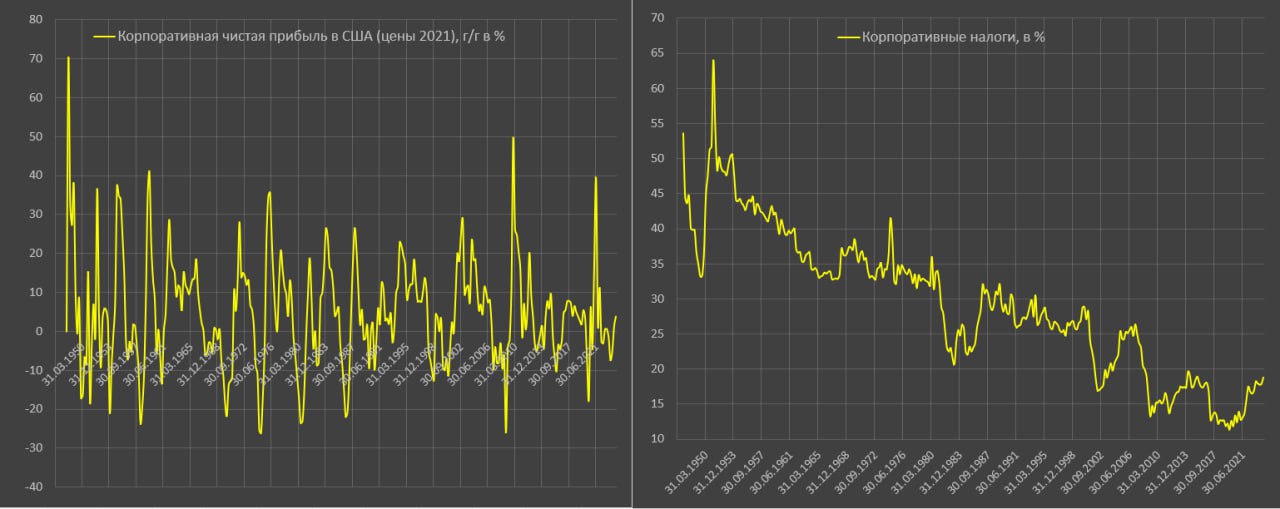

С учетом инфляции все совсем иначе, т.к. 2021-2023 были очень высокие темпы роста цен в США. За год прибыль выросла на 3.9%, за два год рост на 2.2% и всего 5.4% с 4кв19 в реальном выражении.

Долгосрочный темп роста прибыли (2010-2019) с учетом инфляции составил 0.68% в среднем за квартал, а с 2019 всего 0.31%, т.е. более, чем вдвое ниже, тогда как по номиналу в 1.22 раза выше – вот деструктивная сила инфляции, и как радикально меняется расклад.

С 2021 прибыль стагнирует в реальном выражении, хоть и на высокой базе. Никакой истории успеха на макро уровне сейчас нет, весь результат был достигнут в 2020-2021 и на этом все, сдуваются.

Чистая маржа бизнеса находится на уровне 11.9% vs 11.7% в среднем с 2010 по 2019, а максимум был в 3кв20 (13.7%), когда разгон выручки шел быстрее скорость роста издержек, но с 2021 рост издержек и процентные расходы сжирают маржу.

Средняя эффективная налоговая ставка выросла до 18.8% - максимум с 2015, а минимум был в 2018-2019 на уровне 12.3% на фоне налоговых реформ Трампа, но это сильно ниже 25-26% в 2006-2007 и средних 26.6% в 1995-2000, не говоря уже о 34% в 70-х годах.

Даже с текущей ставкой налога компании экономят до 300 млрд прибыли в год – все направляется на байбэк и поддержку пузыря на рынке.