Комментарии 0

...комментариев пока нет

Долгосрочные ставки по кредитам нефинансовому бизнесу России достигают рекордных значений.

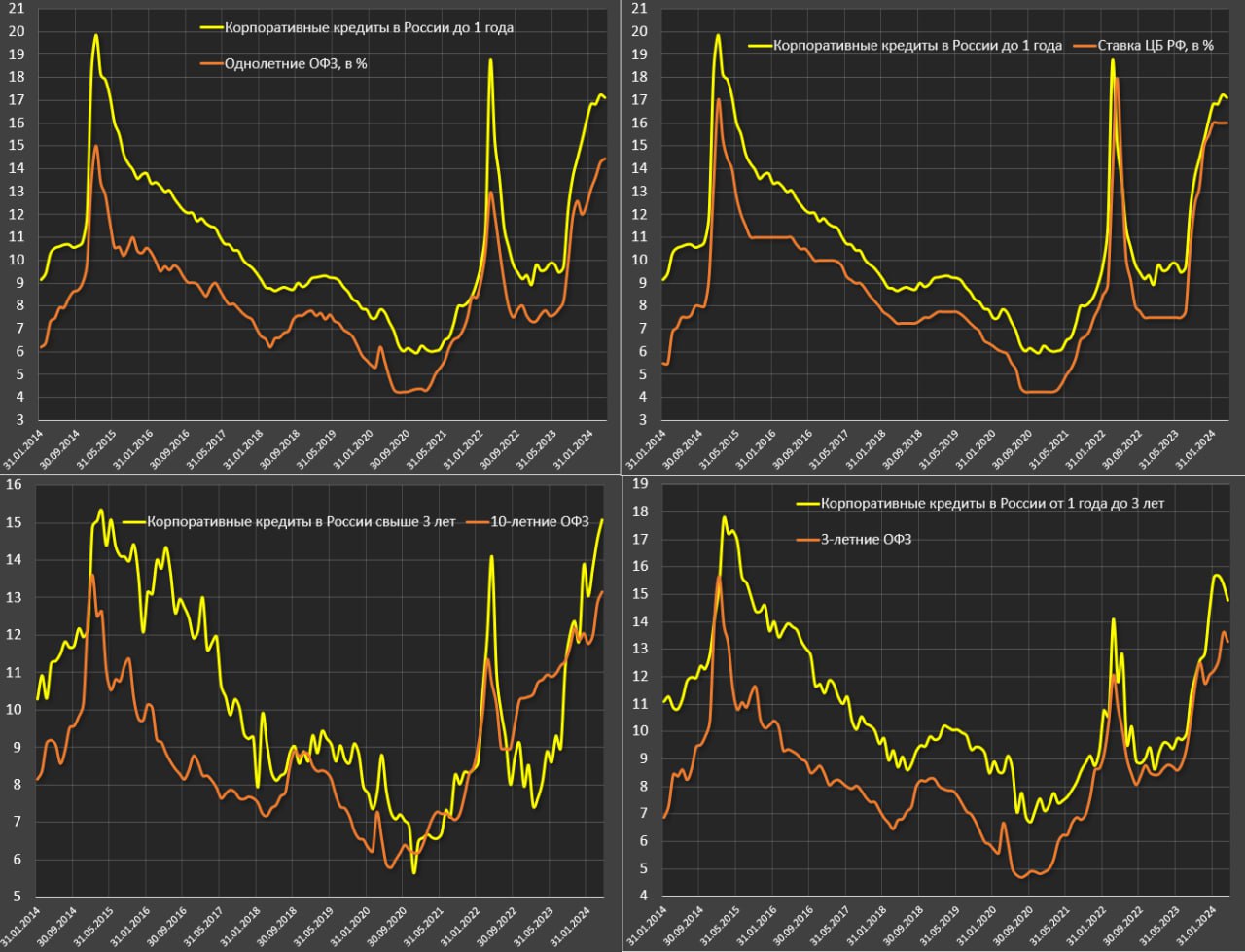

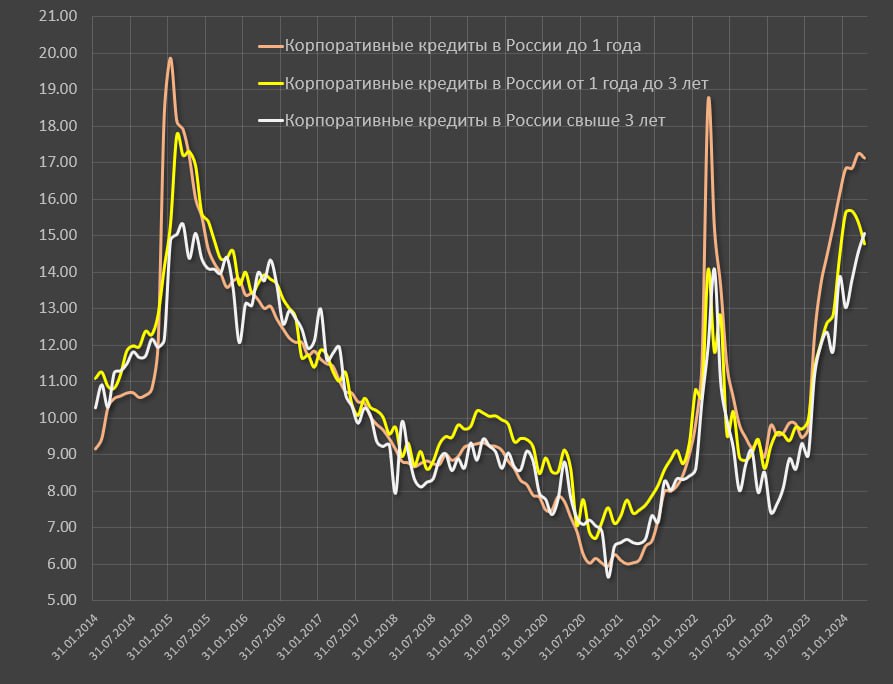

▪️Корпоративные кредиты свыше 3 лет имели средневзвешенные ставки 15.1% в апреле 2024 (с начала года в среднем 14.1%), а более высокая стоимость кредитов была только один раз (как минимум за последние 20 лет) в марте 2015.

Эти данные учитывают вновь выданные кредиты, как в рамках рефинансирования, так и по новым займам, поэтому информация позволяет оценить актуальную стоимость банковского заимствования.

В период с января по июль 2023 (до ужесточения ДКП) средневзвешенные ставки по долгосрочным кредитам были 8.4% - средний положительный спрэд к ключевой ставке около 0.9 п.п, а к 10 летним ОФЗ отрицательный спрэд в 2.4 п.п. В начале 2024 произошла инверсия, к ключевой ставке минус 1.9 п.п, а к 10 летним ОФЗ +1.7 п.п.

▪️Среднесрочные кредиты от года до трех лет имели ставку 14.8% в апр.24 (с начала года – 15.4%) за счет льготных госкредитов.

▪️Краткосрочные до года кредиты имели стоимость 17.1% в апр.24 (с начала года – 17%), относительно ключевой ставки спрэд в среднем около +1 п.п с начала года по сравнению со спрэдом +2.1 п.п в янв-июл.23.

Это означает, что трансмиссия ДКП в кредитный рынок происходит с минимальными задержками и в полном соответствии с траекторией ключевой ставки Банка России, а потенциальная маржинальность банков ниже, чем была до ужесточения, что в будущем отразится на прибыли банков.

Средневзвешенная ставка по кредитам постепенно увеличивается по мере роста стоимости фондирования у банков – этот процесс продолжится.

Эти данные по апрель, а с мая наблюдается тенденция по ужесточению финансовых условий на рынке без фактического ужесточения от Банка России, поэтому можно ожидать продолжения роста стоимости корпоративных кредитов.

Для низкомаржинального бизнеса с низким темпом роста выручки – ситуация критическая, поэтому рост просрочек по кредитам практически неизбежен.

Интересно, что быстрее произойдет? Снижение инфляции или рост дефолтов по долговым обязательствам?