Комментарии 0

...комментариев пока нет

Финансовые мультипликаторы американского рынка акций

На торгах в пятницу рынок снизился на 1.3%, но это ничего не значит – рынок чрезвычайно дорог. Капитализация всех публичных американских компаний оценивается в 60.5 трлн (не индекс S&P 500, а все обращающиеся на рынке компании с учетом финансовых).

Обычно капитализация всего рынка коррелирует с динамикой S&P 500, т.к. рынок формируют крупнейшие компании. Индекс 5870 при капитализации 60.5 трлн, - формирует коэффициент 10.3, именно на этот коэффициент нужно умножить индекс, чтобы получить капитализацию в денежном выражении.

Коэффициент меняется каждый день, т.к. структура компаний динамична, а со временем образуются новые компании в рамках IPO, а другие уходят или поглощаются более успешными компаниями. Однако, коэффициент в оперативном измерении имеет инерцию и до конца года плюс минус 0.05 п.п около 10.3 справедливая оценка.

В моменте на торгах 11 ноября капитализация достигала 62 трлн, а 27 октября 2023 на минимуме капитализация рынка была менее 41.6 трлн, т.е. почти +49% в деньгах или 20.5 трлн.

Еще очень важный момент. Оборот торгов в деньгах (но не в акциях) достиг исторического максимума по скользящей сумме за 8 торговых дней, начиная с 6 ноября, на 8% превзойдя показатели середины марта 2020, когда рынок обрушался в условиях локдаунов (согласно собственным расчетам).

Резкий рост оборота торгов (до рекорда) в условиях ускорения тренда (исторический прорыв истхая) почти всегда приводил к развороту тренда (так было в марте 2000).

Среди 60.5 трлн капитализации всего рынка более 9 трлн приходится на финансовый сектор. Так как обстоят дела среди нефинансового сектора?

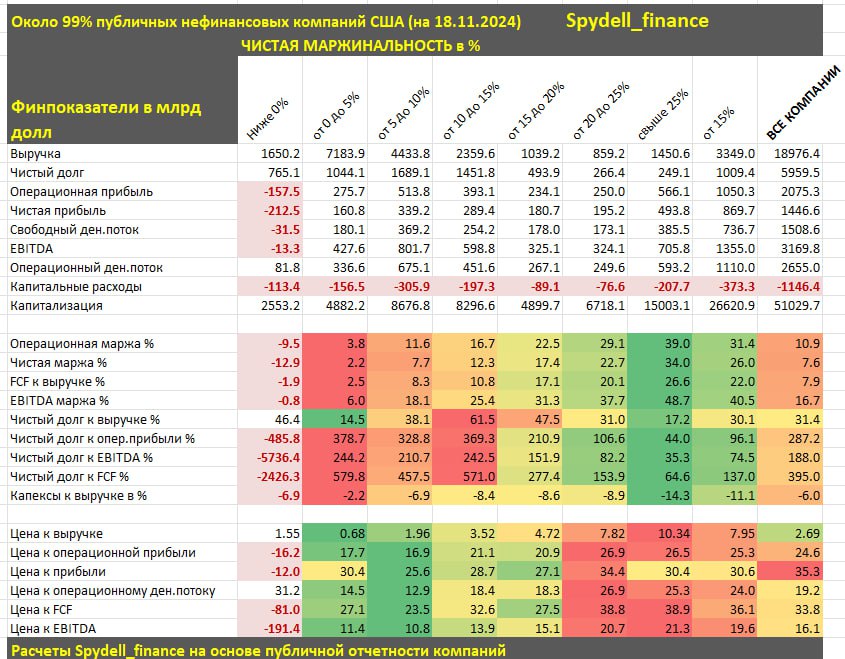

Среди тех компаний, по которым есть доступная отчетность, согласно собственным расчетам на основе отчетности и данных торгов:

• Капитализация нефинансовых компаний составляет 51 трлн

• Выручка – 19 трлн

• Операционная прибыль – 2.08 трлн

• Чистая прибыль – 1.45 трлн

• Операционный денежный поток – 2.66 трлн

• Свободный денежный поток – 1.5 трлн

• EBITDA – 3.17 трлн

• Капитальные расходы – 1.14 трлн

• Чистый долг – 5.96 трлн

• P/S – 2.69

• P/E – 35.3 (!!)

• P/OCF (операционный денежный поток) – 19.2

• P/OE (операционная прибыль) – 24.6

• P/FCF (свободный денежный поток) – 33.8

• P/EBITDA – 16.1.

Это эксклюзивная оценка рынка в моменте на утро 18 ноября от Spydell_finance. В таблице я сделал распределение по уровню маржинальности.

🔘Например, 29.4% от всей капитализации нефинансовых компаний США держат компании с чистой маржинальностью свыше 25%, но эти компании формируют лишь 7.6% общей выручки, но 34.1% чистой прибыли и 27.3% операционной прибыли.

🔘Можно заметить взаимосвязь, что чем выше маржинальность – тем выше мультипликаторы. Так бизнес, с маржинальность от 0 до 5% имеет P/S всего 0.68, тогда как бизнес с маржинальнсотью 25% и выше оценивается в 10.34 P/S.

🔘Почти 59% всех чистых долгов держат убыточные компании и с маржинальностью ниже 10%, а у высокомаржинальных компаний почти нет чистых долгов.

🔘Чистая маржинальность компаний не сказать, что высокая – всего 7.6% в моменте, тогда как операционная маржинальность составляет 10.9%.

🔘Почти 70% компаний по выручке убыточны (8.7% от выручки) или имеют маржинальность менее 10%. В этой группе чистая маржинальность всего 2.2%!!

🔘Долговая нагрузка относительно выручки составляет 31.4%, однако распределение очень неравномерное, т.к. наибольший долг (61.5%) в группе компаний с маржинальностью от 10 до 15%.

🔘Способность к погашению долга (чистый долг к FCF) составляет 395% для всех компаний, т.к. требуется 4 года, чтобы полностью погасить долг при условии отсутствия слияний и поглощений, выплаты дивидендов и байбеков. Для компаний с маржинальностью менее 15% требуется 5-6 лет и более для погашения долгов.

🔘Отношение капитальных затрат к выручке всего 6%, а наибольшую активность (14.3%) проявляют компании с высокой маржинальностью (бигтехи), а наименьшую (2.2%) активность компании с маржинальностью от 0 до 5%.