Комментарии 0

...комментариев пока нет

Так есть ли пузырь на американском рынке?

Если формализовать все полученные результаты корпоративных метрик по данным объективного контроля - американский рынок является очень дорогим – на своем историческом максимуме с точки зрения оценки бизнеса.

Речь идет не о капитализации – с этим все понятно (результат доступен на табло), самое важно было понять, насколько темпы роста капитализации обгоняют темпы роста финансовых показателей бизнеса.

Да, если смотреть интегрально, отчетность неплохая, хотя и в фазе стагнации последние два года, однако капитализация вышла за все разумные границы.

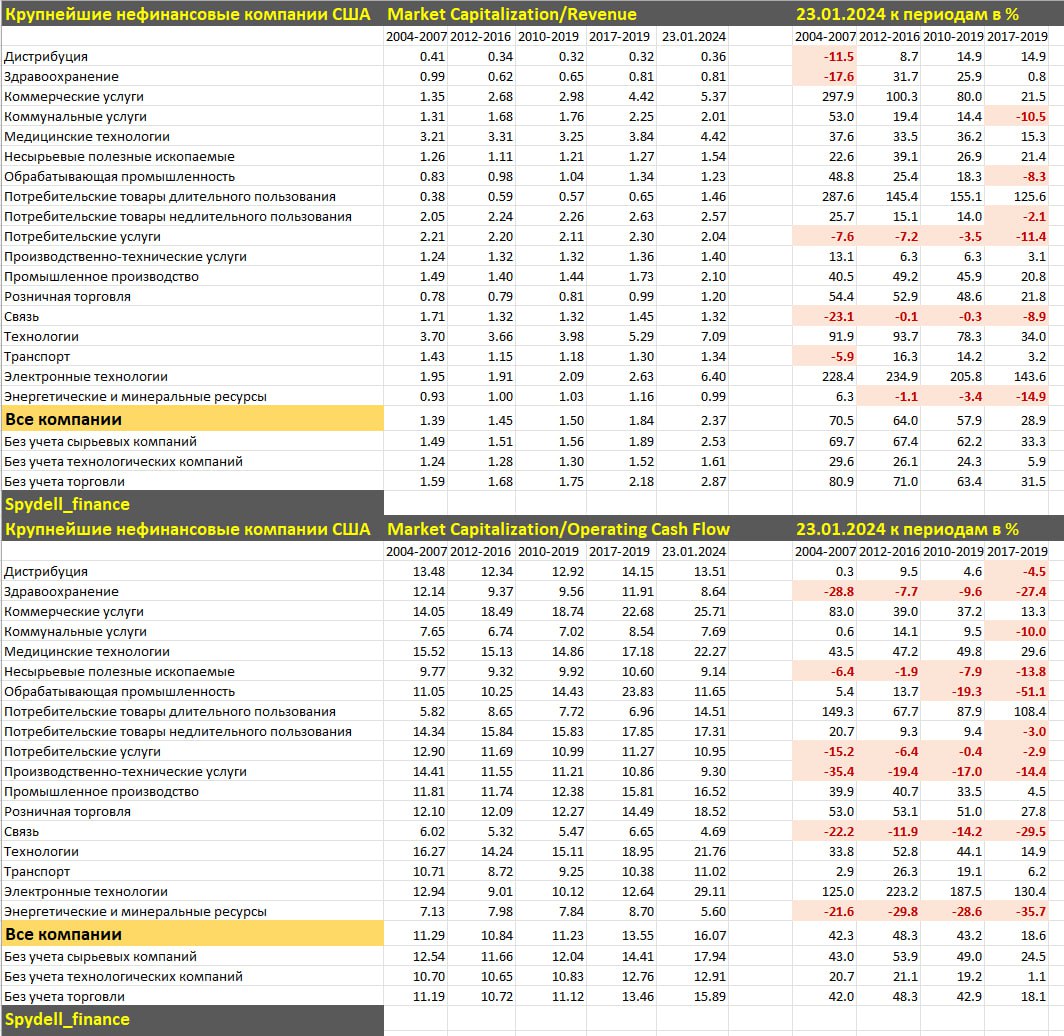

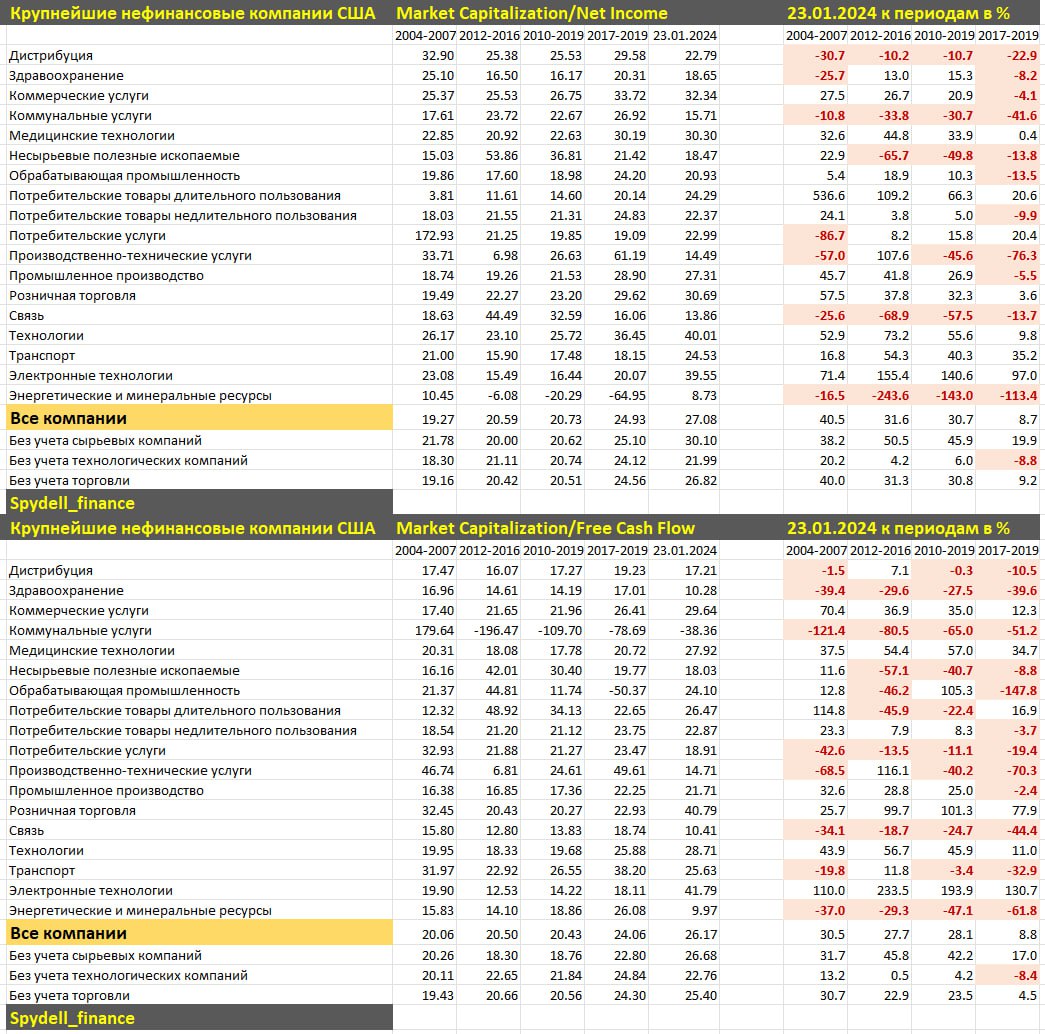

Ранее была графическая визуализации динамики корпоративных метрик, а сейчас сравнение средних показателей.

Данная информация по моим расчетам является абсолютным мировым эксклюзивом – с такой выборкой и детализацией нет ни одного публичного отчета ни открытого, ни платного. Да, в недрах мега структур типа JPMorgan или Vanguard подобные расчеты проводятся, но публично почти никогда.

Если отбросить совсем уж историю (2004-2007), а оценивать рынок в современной реальности монетарного бешенства (с 2009) получается, что:

▪️P/S всего рынка на 29% выше, чем в 2017-2019 (наиболее актуальная структура рынка) и на 58% выше, чем в 2010-2019 (десятилетие «новой нормальности» до момента фискального и монетарного экстремизма 2020-2021). Без учета технологических компаний отклонение от нормы 2018-2019 всего на 6% и на 24% к 2010-2019.

▪️P/E всего рынка на 9% выше 2017-2019 (без учета техов ниже на 9%), а относительно 2010-2019 превышение на 31% (6% без техов).

▪️P/Operating Cash Flow на 19% выше уровня 2017-2019 и на 43% выше 2010-2019, а без техов всего на 1% и 19% соответственно.

▪️P/Free Cash Flow на 9% и на 31% выше по ранее указанным периодам, а без учета технологических компания текущая оценка на 8% ниже 2017-2019, но на 4% выше 2010-2019.

Пузырение целиком и полностью концентрируется в технологических компаниях, тогда как рынок без техов чуть выше нормы.