Комментарии 0

...комментариев пока нет

Цикл устойчивого расширения маржинальности американских компаний закончился в 2021, к текущему моменту присутствует лишь компенсация провала 2022.

Свободный денежный поток показывает объем финансовых ресурсов, который остается у компании после реализации капитальных расходов и исполнения операционных требований между контрагентами и работниками. Считается, как операционный денежный поток минус капитальные расходы.

Куда может быть направлен свободный денежный поток?

По сути, три пути:

– Улучшение финансовой устойчивости (погашение долга и/или накопление долгосрочных инвестиций или кэш позиции).

– Акционерная политика (расходы на дивиденды и/или байбэк).

– Стратегическая экспансия, захват конкурентов в рамках операций слияния и поглощения.

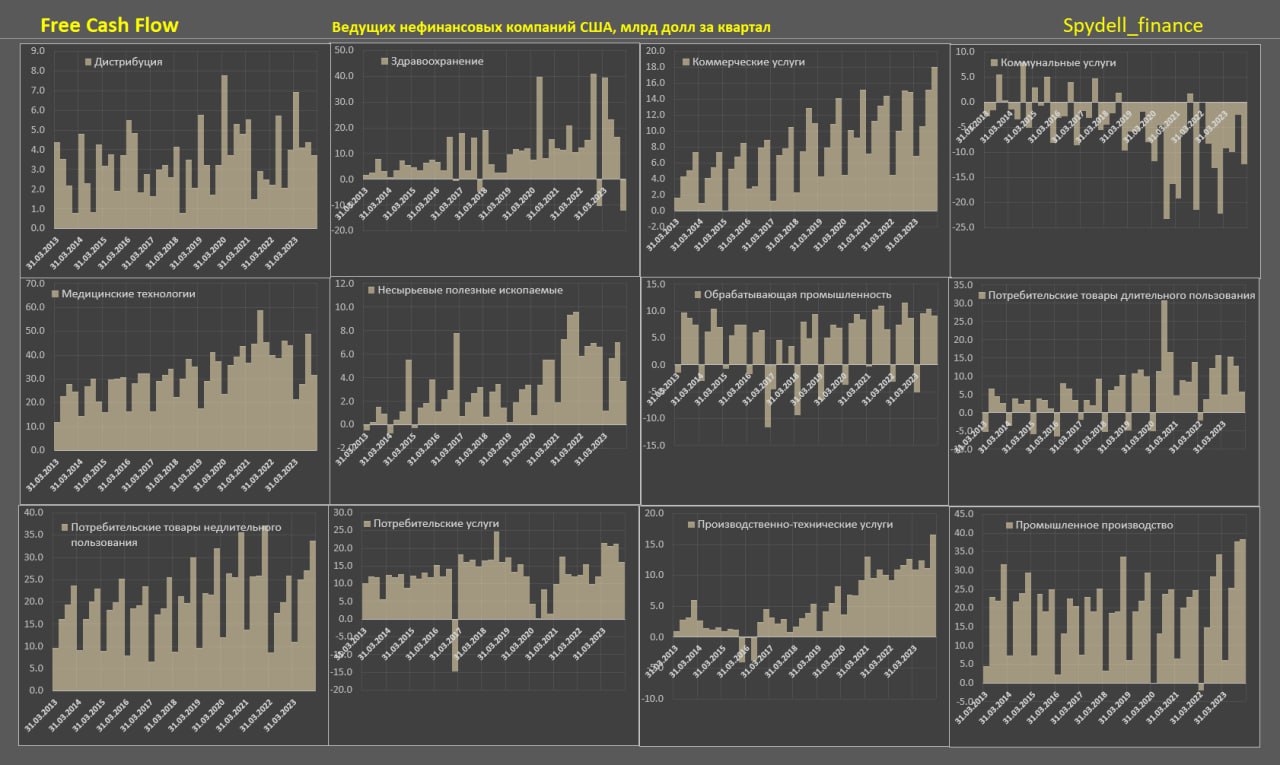

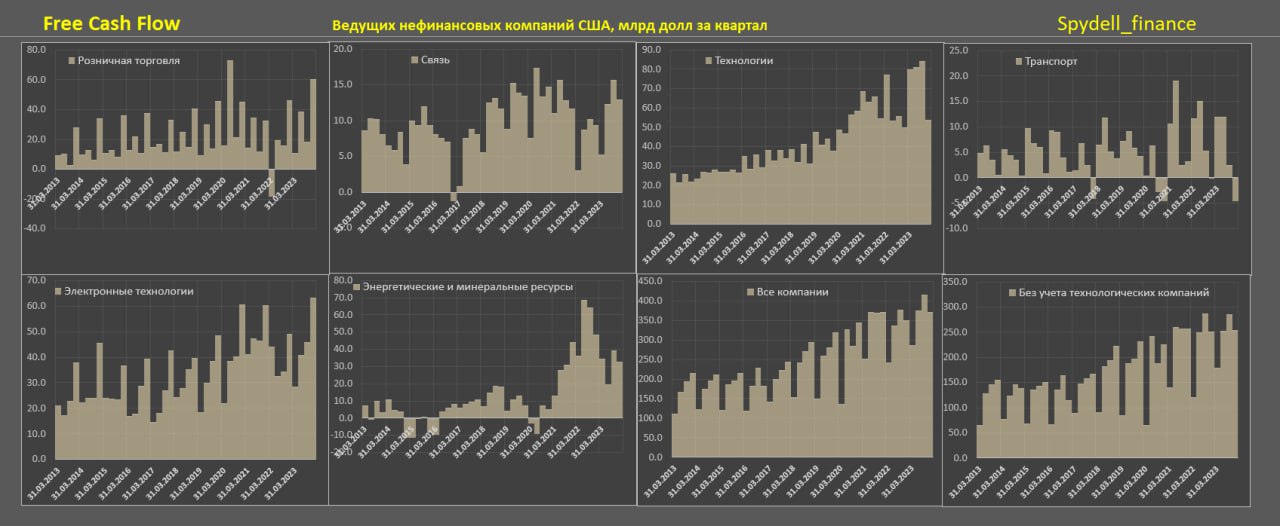

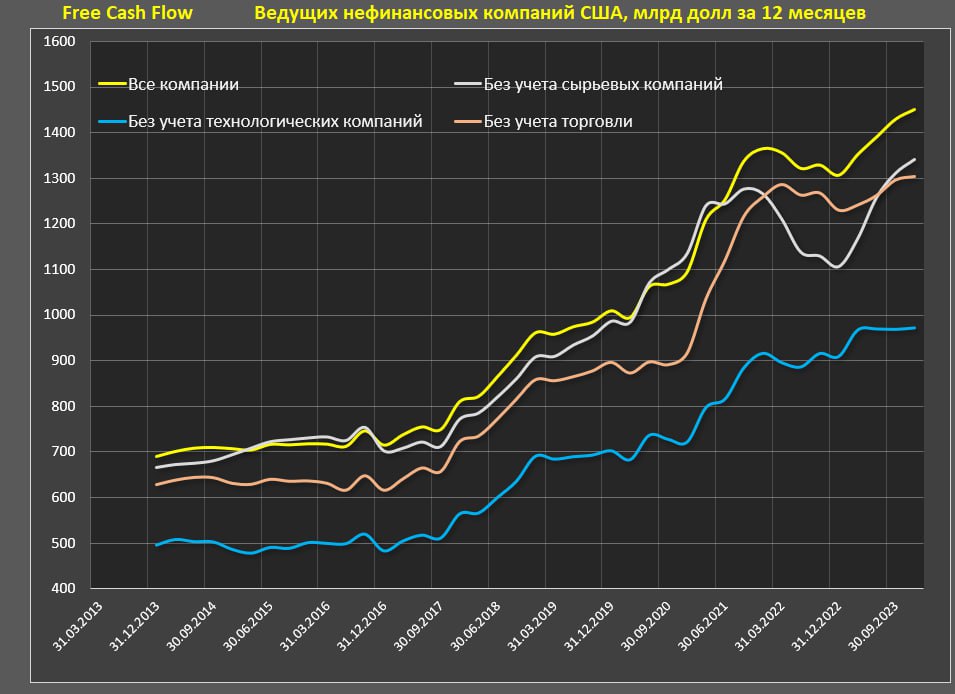

FCF ведущих нефинансовых компаний США составляет 1.45 трлн долл за 2023 год vs предыдущего рекорда на уровне 1.36 трлн в 2021 по собственным расчетам на основе публичной отчетности компаний.

За два года прирост всего на 6.3% по номиналу (11% г/г), а без учета технологический компаний прирост на 6.1% (6.9% г/г). В сравнении с 2019 рост на 44% и 38% соответственно.

Непосредственно технологический сектор (на графиках технологии + электронные технологии) формирует ровно треть в структуре свободного денежного потока от всех нефинансовых компаний США, за 4кв23 прирост FCF на 18.4% г/г, но всего лишь +2% к 4кв21.

Что все это значит? Качественного улучшения финпотоков в США не наблюдается, даже в сегменте «историй успеха» технологического сектора. В достаточно спокойный с точки зрения финансово-экономических шоков 2023 удалось компенсировать провал 2022, но не вырваться вперед.

Было две фазы расширения финпотоков: с 2017 по 2019 (+35%) и с 2кв20 по 4кв21 (еще почти +35%), т.е. в указанный период рост капитализации рынка мог быть обоснован расширением финпотоков, но не в 2023-2024, где формально по нулям к предыдущему максимуму 2021.

С этой точки зрения справедливо утверждение о пузыре на рынке и необоснованных мечтах о «выдуманном ИИ мире».