Комментарии 0

...комментариев пока нет

Что происходит с долговым рынком США после начала активных размещений в июне 2023?

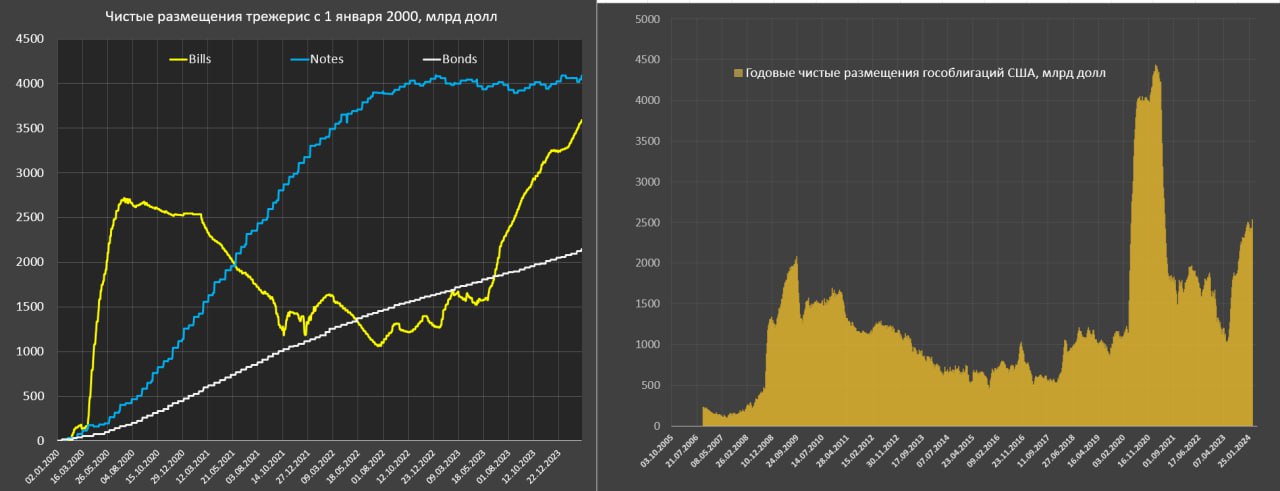

Совокупные размещения составили 2.5 трлн по собственным расчетам на основе данных Казначейства США.

За всю историю работы Минфина США не было более активного периода заимствований с учетом сезонности с июня предыдущего года по февраль отчетного года.

За сопоставимый период времени в 2023 было занято 1070 млрд, в 2022 – 1660 млрд, в 2021 – 1928 млрд, в 2020 – 1042 млрд, в кризис 2009-2010 около 1 трлн.

Таким образом, изъятие с рынка 2.5 трлн за 9 месяцев – серьезная нагрузка, но не рекордная.

По сумме за 12 месяцев максимум размещений был к 10 февралю 2021 – 4.4 трлн, но подобный долларовый пылесос перекрывался монетарным бешенством ФРС в терминальной стадии, когда за 12 месяцев ФРС «выбросила» в рынок 3.4 трлн, т.е. заимствования Минфина США с коррекцией на операции ФРС дали минус 1 трлн (3.4 – 4.4).

Сейчас иначе, за 12 месяцев размещено 2.6 трлн, а ФРС изъяла с рынка около 0.8 трлн за год, т.е. баланс составляет минус 3.4 трлн, что гораздо тяжелее для финсистемы.

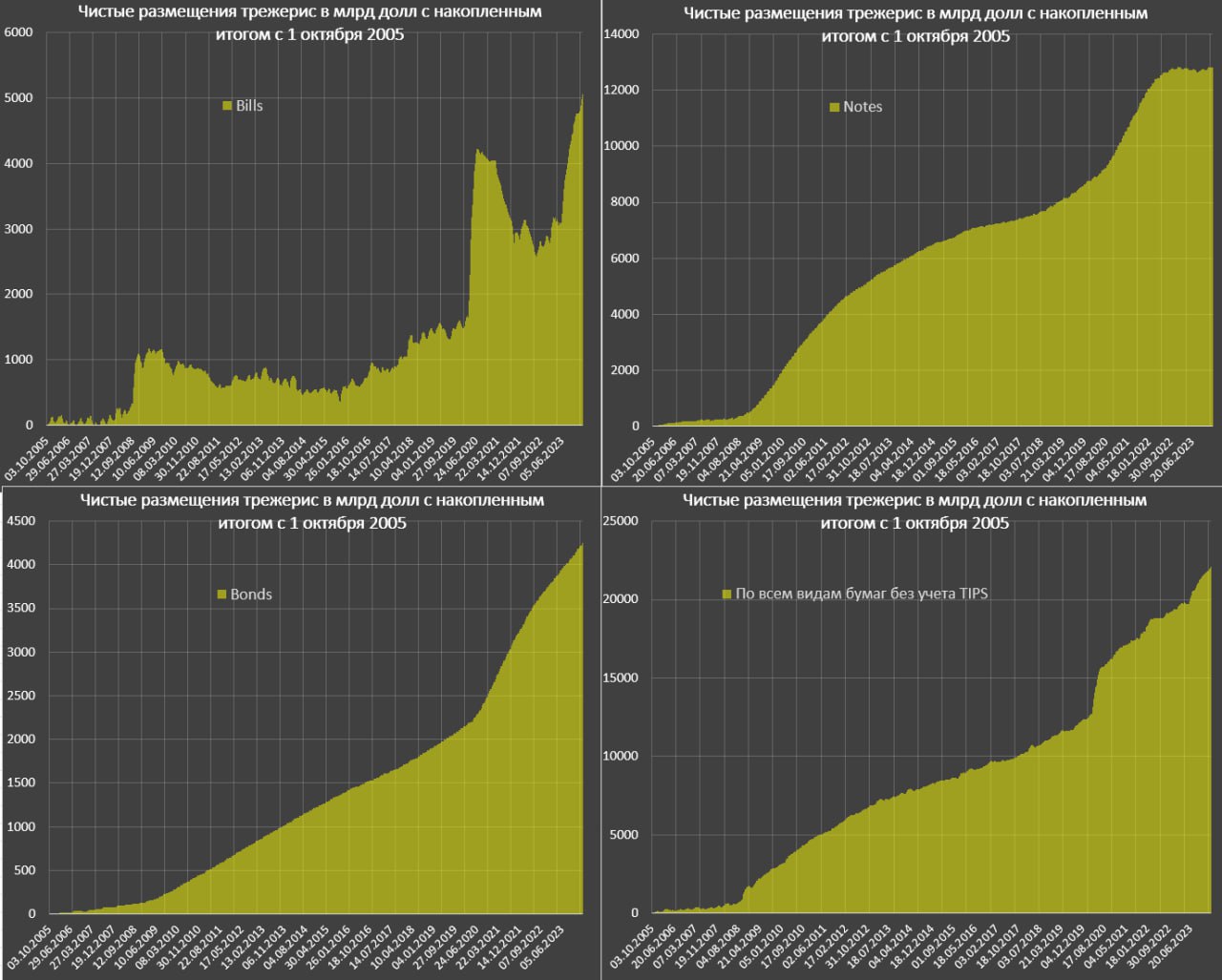

Какая структура размещений 2.5 трлн размещений с июня 2023?

• Векселей разместили чистыми на 2 трлн с 1 июня 2023 по 29 февраля 2024, где было размещено 17.1 трлн векселей при погашении на 15.06 трлн.

• Нот (трежерис от 2 до 10 лет включительно) разместили всего на 120 млрд, где валовые размещения - 2.43 трлн, а погашения – 2.31 трлн.

• Бондов (трежерис от 10 лет) разместили на 323 млрд, где валовые размещения - 346 млрд, а погашения – 23 млрд.

• Инфляционных облигаций разместили на 32 млрд.

На 80% размещения происходят в векселях, покрытие которых практически полностью было обеспечено ресурсами в обратном РЕПО (сокращение с 2.4 до 0.4 трлн).

Обычно в кризис Минфин делает резкое смещение в сторону векселей, как наименее проблемный тип бумаг, выжираемый фондами денежного рынка и инвестбанками при профиците ликвидности и далее последовательно перебрасывает долг в среднесрочные и долгосрочные облигации.

Но в этот раз не вышло, продолжение следует…