Комментарии 0

...комментариев пока нет

Долговая перегрузка сошла с повестки дня мирового сообщества, хотя проблемы здесь последовательно нарастают по мере рефинансирования долгов.

Данный процесс не может быть быстрым из-за структуры долга, но каждый месяц высоких ставок отжирает сотни миллиардов доходов экономических агентов в рамках обслуживания долга.

Рост просрочек и списаний у американский банков, как бы символизирует.

Это проблема не на один год, т.к. рефинансируются среднесрочные (3-5 лет) и долгосрочные долги (от 7 лет) в период высоких ставок, что «подвязывает» заемщиков на длительный период обслуживания дорогих долгов за исключения обязательств с плавающими ставками.

Следует отметить, что рост средневзвешенных ставок по среднесрочным и долгосрочным долгам менее существенный, чем по краткосрочным долгам. Если за бенчмарк взять долларовые ставки, средний и дальний конец кривой доходности дает в среднем 2-3 п.п относительно уровня в марте 2022 до цикла ужесточения ДКП, тогда как долги до года подорожали на 4-6 п.п в зависимости от типа облигаций.

Но даже 2-3 п.п более высоких ставок на высококачественные облигации – это колоссальная нагрузка в масштабе долговой конструкции.

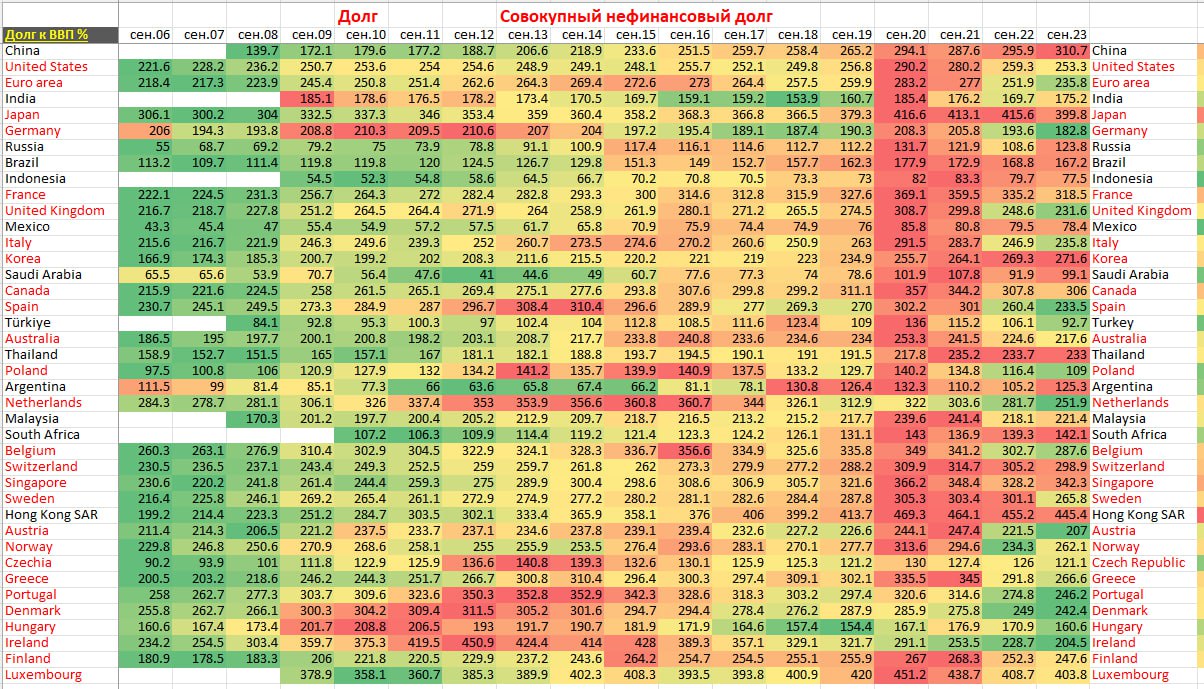

В странах, где ужесточение ДКП является чувствительным, долговая нагрузка находится на рекордном уровне: США – 254%, Еврозона – 236%, Великобритания – 232%, Австралия – 218%, Канада – 306% от ВВП для нефинансового сектора (домохозяйства, нефинансовые компании и государство).

Лишь избранные компании находятся в состоянии историй успеха технологического сектора (отрицательный чистый долг и запредельная маржинальность), а широкая экономика функционирует при сокращающиеся маржинальности на фоне роста издержек, в том числе по стоимости обслуживания долга.

Учитывая объем долгов, рано или поздно где-то прорвет. В таблице представлена динамика долговой нагрузки (совокупный нефинансовый долг к ВВП) для ведущих стран мира.

Стоимость обслуживания долга из агрегированных показателей рассчитать невозможно из-за различной структуры долгов и особенностей заимствований.