Комментарии 0

...комментариев пока нет

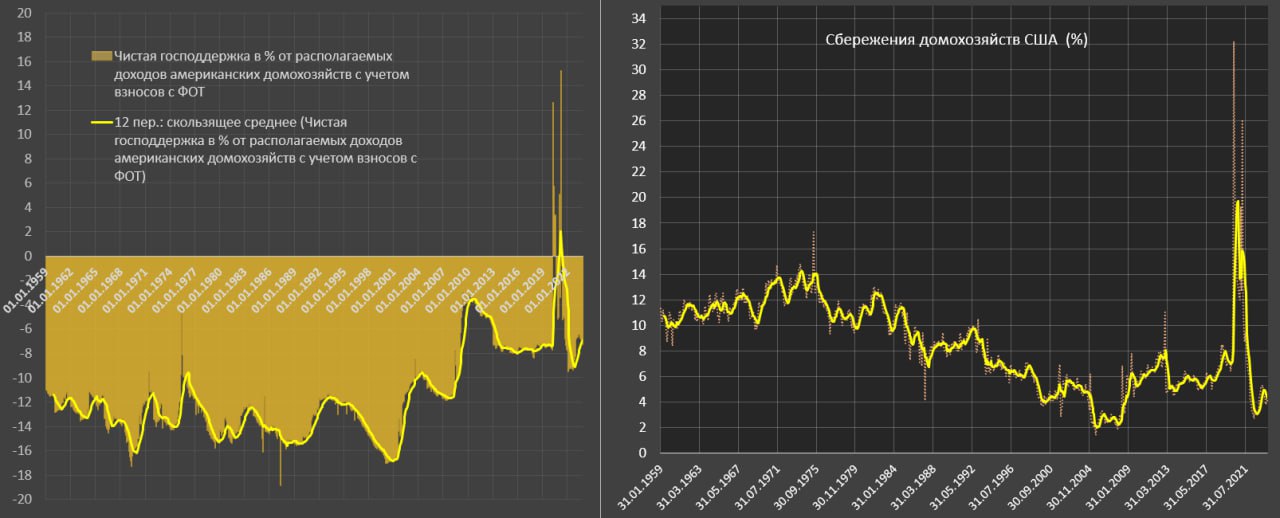

Норма сбережений американских домохозяйств вблизи исторического минимума – 4.1% в ноябре 2023.

Снижение сбережений обусловлено более быстрыми темпами роста расходов по сравнению с доходами. За последние 6 месяцев норма сбережений в среднем 4.3%. за 12м- 4.5% по сравнению с 7.4% в 2019 и 6.5% с 2017 по 2019.

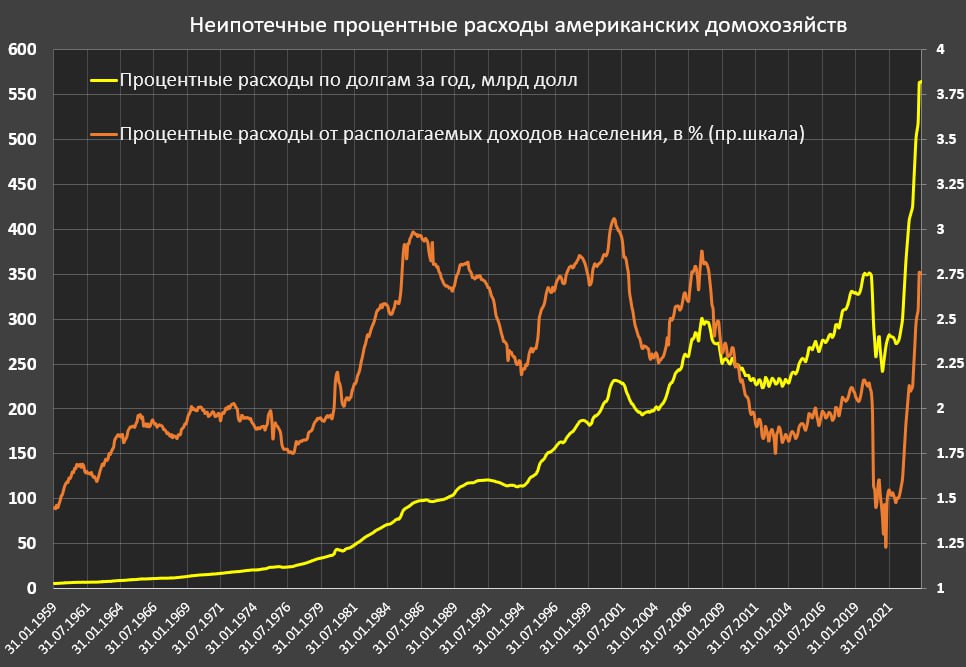

Помимо неадекватной прожорливости американцев (необеспеченные расходы), негативное влияние оказывают процентные расходы. Так неипотечные процентные составляют 2.75% (максимальный уровень с января 2008), за 6м – 2.6%, за 12м – 2.4% vs 2.1% в 2019 и аналогичный уровень с 2017 по 2019.

Если сравнивать показатели в ноябре, в структуре снижения сбережений неипотечные процентные расходы оказали негативное влияние на уровне 0.6 п.п.

Важно отметить, что сбережения оказывают прямое влияние на способность чистого распределения финансовых активов, которые могут направиться в денежные активы, акции, облигации, в страховые или пенсионные резервы.

Средний по году уровень сбережений составляет 900 млрд, а сейчас стремится к 800 млрд. Домохозяйства были основными поставщиками ликвидности в рынок облигаций, спасая рынок трежерис.

Разрыв ликвидности составляет около 1.6-1.7 трлн в год (остальное закрывают пенсионные, страховые, госфонды и прямые стратегические союзники США). Очевидно, что со сбережениями в 0.8 трлн в год особо не разгуляешься, а ведь еще максимальный за столетие пузырь на рынке акций необходимо держать.

Что здесь еще любопытно? Чистая господдержка в % от располагаемых доходов примерно на уровне 2016-2019. Это объем распределения государства в пользу населения по всем видам адресных госпрограмм минус объем изъятия от населения в пользу по всем налогам на физлиц. Минус означает, что изымают больше, чем распределяют. Это позволяет оценить меру стимулирующей поддержки относительно населения.

Чистая господдержка не является стимулирующей, а при дефиците бюджета в 2 трлн в год что это означает? В случае кризиса ресурса на поддержку населения уже НЕТ!