Комментарии 0

...комментариев пока нет

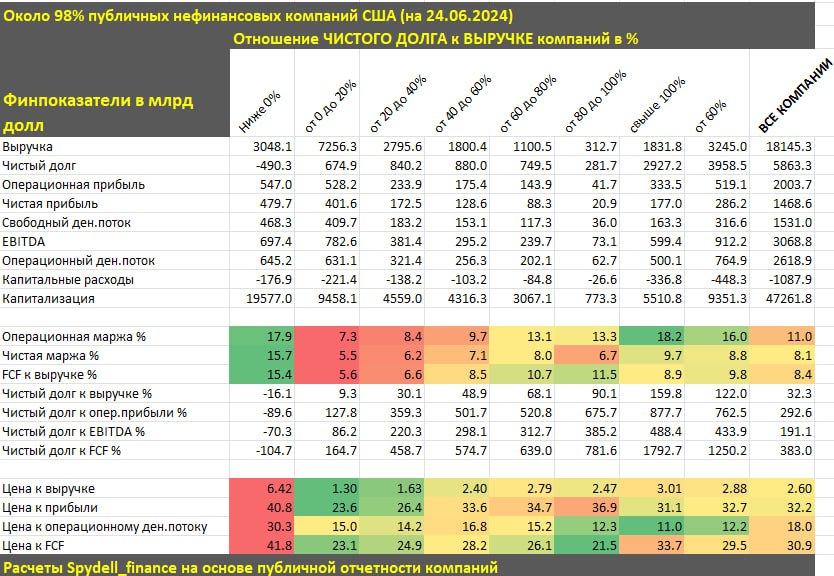

Сколько стоит перекредитованный бизнес в США?

Из исчерпывающей выборки почти 1.5 тыс нефинансовых компаний США, образующих более 98% от всех публичный американских компаний, можно оценить долю потенциального уязвимого бизнеса.

В рамках отчетности компаний один из наиболее репрезентативных индикаторов с точки зрения оценки долговой нагрузки – это отношение чистого долга к выручке и отношение чистого долга к EBITDA. Все это актуально до тех пор, пока ДКП ФРС является достаточно жесткой.

Чистый долг свыше 100% концентрируется у 10% компаний, взвешенных по выручке (1.8 трлн из 18.1 трлн выручки), а высокая долговая нагрузка (60% и выше) образуется у компаний, формирующих 17.8% от совокупной выручки.

Эта группа компаний (свыше 60% чистый долг к выручке) удерживает 67.4% от всего чистого долга (5.83 трлн), генерирует 25.9% от операционной прибыли, 19.5% от чистой прибыли, 20.8% от свободного денежного потока, почти 30% от EBITDA, 29% от операционного денежного потока и обеспечивая почти 41% всех капексов при капитализации 19.7% от всех компаний согласно собственным расчетам по отчетности компаний.

Что это означает? Учитывая пропорцию выручки, чистой прибыли и EBITDA в перегруженные долгами компании входят в основном капиталоемкие компании из электроэнергетики и коммунальных услуг, связи, транспорта, нефтегаза и производственно-технических услуг.

Самые перегруженные долгами компании с выручкой более 10 млрд: NextEra Energy - 289% чистый долг к выручке, Dominion Energy – 279%, Duke Energy – 278%, Southern Company – 254%, Williams Companies – 246%.

P/S всего рынка 2.61, тогда как P/S компаний с чистым долгом свыше 60% к выручке составляет 2.88.

P/E рынка сейчас 32.2, а для перегруженных долгами компаний – 32.6, P/FCF рынка 30.9, а по выборке – 29.5, капитализация к операционному денежному потоку (P/OCF) по всему рынку 18.1, тогда как по компаниям с долгом – 12.2.

Рынок не делает существенного дисконта по потенциально проблемным компаниям за исключением P/OCF.