«Это точно не об улучшении бизнес-климата»: в Татарстане вдвое упало количество корпоративных банкротств

В большинстве случаев по-прежнему инициаторами в банкротстве выступают кредиторы (66,6% против 66,9% в первом квартале 2024 года)

В большинстве случаев по-прежнему инициаторами в банкротстве выступают кредиторы (66,6% против 66,9% в первом квартале 2024 года)

Банкротства юрлиц достигли минимума с 2011 года

«Федресурс» опубликовал официальную статистику банкротств в России за первый квартал 2025 года, и главной новостью статданных стало рекордное снижение количества новых процедур в отношении компаний. Число процедур наблюдения, возбужденных в отношении юрлиц, составило 1 184. Это абсолютный минимум, если рассматривать первые кварталы всего периода сбора информации с апреля 2011 года, и при этом на 31,6% меньше, чем в январе–марте 2024 года.

Отметим, что процедура наблюдения считается «предбанкротной», но в ходе нее у компании еще есть возможность доказать свою платежеспособность и вылезти из долговой ямы. Если же будет признана полная несостоятельность, то организацию скорее всего ожидает конкурсное производство, включающее реализацию имущества. Количество таких конкурсных производств в РФ снизилось на 22,1% до 1 629.

Помимо конкурсного производства существуют и реабилитационные для компаний процедуры — внешнее управление и финансовое оздоровление. Однако они остаются непопулярны. В январе–марте 2025 года на всю страну их оказалось всего 12, а было 14 в таком же периоде 2024 года. Доля таких процедур составила 0,7% в оба периода.

Следующую тенденцию к снижению числа корпоративных банкротств в РФ показывает количество сообщений кредиторов о намерении банкротить своих должников — по данным ЕФРСБ, их количество упало на 39,1% по сравнению с первым кварталом 2024 года.

«Количество новых процедур банкротств юридических лиц находится сейчас на минимальном уровне. Если стороны готовы договариваться для сокращения расходов на процедуру банкротства, то это позитивный тренд, создаются стимулы для реструктуризации долга», — подчеркнул первый заместитель министра экономического развития Максим Колесников. При этом, кредиторы все менее активно банкротят своих должников, предпочитая механизмы внесудебной реструктуризации, из-за «удорожания ликвидационных процедур после повышения судебных пошлин», полагает руководитель «Федресурса» Алексей Юхнин. Среди причин можно назвать также увеличение осенью прошлого года минимального порога для инициирования банкротства компаний — с 300 тыс. до 2 млн руб.

В большинстве случаев по-прежнему инициаторами в этих делах выступают кредиторы (66,6% против 66,9% в первом квартале 2024 года). Добавим, что вклад ФНС в качестве заявителя снизился с 26% до 18,1% в январе–марте 2025 года, а количество дел, когда должники-юрлица обращаются в суд за своим банкротством, напротив, двукратно увеличилось — с 7,1% до 14,8%.

По сравнению с резким падением числа банкротств компаний, число граждан, признанных несостоятельными, с каждым годом только растет. Согласно тому же отчету Федресурса, в январе–марте 2025 года по всей России стартовали около 121 тыс. судебных банкротств граждан, что на 35% больше, чем в таком же периоде 2024 года. Граждане, как правило, сами инициируют собственное банкротство — в 97% случаев в первом квартале 2025 года, примерно столько же (96,7%) за тот же период 2024-го.

Сама процедура банкротства с точки зрения ее юридического обслуживания вещь недешевая, и при задолженности, близкой к пороговому значению, является малорентабельным способом взыскания долга

Сама процедура банкротства с точки зрения ее юридического обслуживания вещь недешевая, и при задолженности, близкой к пороговому значению, является малорентабельным способом взыскания долга

Среди причин — моратории, повышение госпошлин и порогов

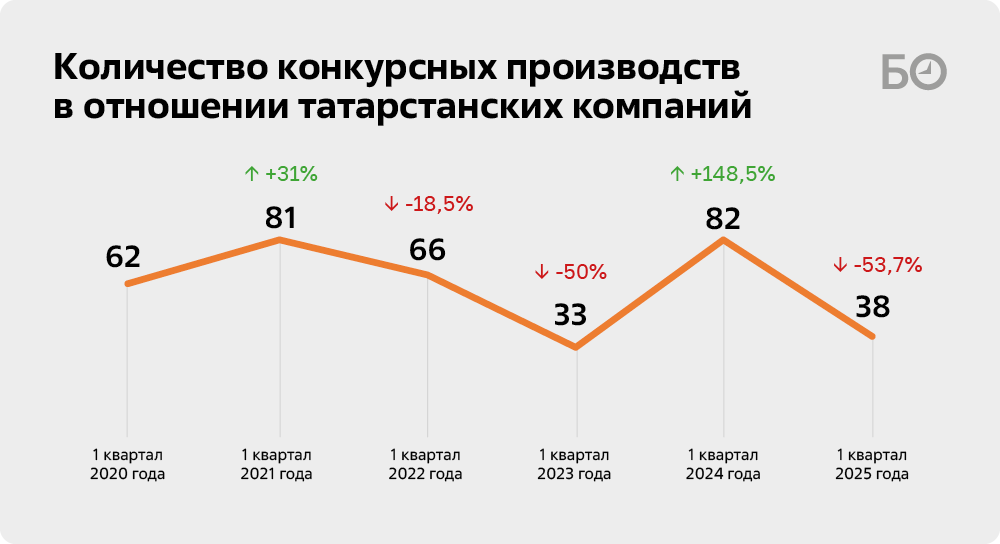

В Татарстане за первый квартал 2025 года суды признали банкротами 38 компаний, что более чем в два раза или на 54% меньше, чем в аналогичном периоде прошлого года. По этому показателю республика занимает шестое место в стране, уступая по количеству корпоративных банкротств Москве (388 компаний), Московской области (159 компаний), Санкт-Петербургу (106), Краснодарскому краю (67) и Свердловской области (48).

Анализ ретроспективных показателей говорит о следующем: если за январь — март 2020 года в РТ было обанкрочено 62 предприятия, то уже в 2021-м их число повысилось до 81 (+31%). В кризисный 2022-й показатель снизился до 66 банкротств (-18,5%), а в 2023 году их количество упало еще сильнее — до 33 процедур (-50%). В 2024-м произошел рекордный всплеск до 82 компаний-банкротов (+148,5%), I квартал текущего года показал наименьшее за 6 лет количество процедур — 38 ед. (-54%).

С чем же связаны такие резкие скачки показателей? Огромную роль сыграл ввод мораториев на возбуждение банкротных процедур. Первый мораторий действовал в период с 6 апреля по 6 октября 2020 года. В профессиональной среде его прозвали «ковидным», так как он был введен с целью поддержки бизнеса в пандемийный период. По его завершению количество заявлений о признании компаний несостоятельными слегка повысилось, но некритично. Это связано с тем, что мораторий касался только тех организаций и ИП, которые осуществляли деятельность в наиболее пострадавших в связи с распространением COVID-19 отраслях экономики. Категория была очень спорной и должникам порой было трудно доказать свое отношение к ней.

Второй мораторий, введенный в 2022-м для поддержки бизнеса от санкционного давления, уже был направлен на все предприятия (кроме части застройщиков). На следующий же день после окончания запрета (он длился с 1 марта до 1 октября 2022 года) в арбитражных судах произошел резкий рост поданных заявлений о банкротстве. Лучше всего последствия моратория были заметны как раз в первом квартале 2024-го, когда число предприятий-банкротов только в татарстане повысилось на 148,5%. «Это как раз последствия отложенного спроса», — считают собеседники «БИЗНЕС Online».

Выходит, что моратории не отменяют тяжелое финансовое положение компаний, а лишь отдаляют судебную фиксацию их банкротства. Соответственно, в постмораторный период количество процедур резко повышается, а после этой волны заявлений наступает затишье. Это отмечает и партнер юридической компании A2K Legal Тимур Уразаев. Также резкое снижение числа несостоятельных компаний он связывает с повышением минимальной суммы долга, позволяющей подать заявление о признании юрлица банкротом. Начиная с 29 мая 2024 года долговой порог был повышен с 300 тыс. сразу до 2 млн рублей (для банкротства сельхозпредприятий, стратегических организаций и монополистов порог составляет 3 млн рублей).

«Ранее допускалось любое банкротство, если долг превышает 300 тысяч рублей, и часто кредиторы прибегали к этому эффективному методу как способу взыскать долг, и далеко не всегда подача заявления о банкротстве свидетельствовала о фактическом банкротстве. Должники, у которых деньги есть, сразу выплачивали долг, и кредиторам не приходилось обращаться к судебным приставам для возбуждения исполнительного производства, которое длится долгое время», — отмечает Уразаев.

Сама процедура банкротства с точки зрения ее юридического обслуживания вещь недешевая, и при задолженности, близкой к пороговому значению, является малорентабельным способом взыскания долга, так как не все расходы на обслуживание такой процедуры можно возместить. «Таким образом, в новых реалиях игра стоит свеч только действительно применительно к крупным должникам», — добавил юрист.

Повышение минимального порога для входа в процедуру банкротства в качестве одной из главных причин снижения числа несостоятельности юрлиц отметили и иные эксперты, опрошенные «БИЗНЕС Online». Арбитражный управляющий и руководитель юрфирмы «Парадигма» Тимур Тагиров среди факторов, влияющих на число банкротств компаний, отметил также серьезное повышение госпошлин на подачу юрлицами заявлений о несостоятельности.

Данное изменение было внесено в ходе реформы по повышению госпошлин, которая начала действовать с 1 сентября 2025 года. Ранее такая пошлина составляла 6 тыс рублей, теперь же подача заявления обойдется в 100 тысяч. «Для многих это играет большую роль, ведь расходы в банкротстве — это не только госпошлина, это и существенные расходы на арбитражного управляющего и иные затраты в процедуре. И не каждый готов к таким расходам, ведь если речь идет о долге в 5-10 миллионов, то это оправдано, а если задолженность не такая крупная, то, возможно, это того не стоит», — считает Тагиров.

Отметим, что ранее Конституционный суд России признал кратное повышение госпошлин за обращение в суды законным. Было установлено, что для уязвимых категорий заявителей сохранены все прежние льготы, более того, по просьбе истца суды вправе дать отсрочку для оплаты госпошлины. В целом повышение стоимости пошлин следует изменениям социально-экономических условий, поскольку последняя регулировка размера пошлин проходила 15 лет назад.

Эксперт считает, что резкое снижение числа введенных конкурсных процедур также может быть связано с тем, что суды стали внимательнее относится к источникам финансирования процедуры, и в случае их ненадежности или полного отсутствия, не дают «войти» должникам в конкурсное производство. «Если имущество у должника есть, то хорошо, а если нет, то суд ставит вопрос собранию кредиторов и арбитражному управляющему о том, кто в дальнейшем будет финансировать процедуру банкротства, из чего будут покрываться расходы. Если никто покрывать не готов, то суд прекращает процедуру наблюдения, но конкурсное производство не вводит», — поделился Тагиров.

Также, управляющий отмечает, что на его практике банкротств компаний, инициированных со стороны кредиторов, меньше не становится. И связано это «с тотальными проблемами неоплаты услуг в строительной, транспортной и иных сферах».

Личные риски привлечения арбитражного управляющего к административной ответственности, привлечения к убыткам также сохраняются, уровень оплаты его услуг как был установлен законом в размере 30 тыс. рублей, так и остался

Личные риски привлечения арбитражного управляющего к административной ответственности, привлечения к убыткам также сохраняются, уровень оплаты его услуг как был установлен законом в размере 30 тыс. рублей, так и остался

Банкротство перестает быть прибыльным бизнес-проектом

Старший партнер юрфирмы АНП ЗЕНИТ Ильдар Багаутдинов обратил внимание на то, что все вышеуказанные первопричины приводят к еще одной более глобальной — банкротство становится убыточным для тех, кто относился к процедуре как к бизнес-проекту.

«Для профессиональных кредиторов, коллекторов, „охотников за головами“ банкротство должников всегда было „бизнес-проектом“. До сентября 2024 года такое решение было максимально доступным. Не можешь взыскать долги — подаешь на банкротство, а дальше понятная механика от оспаривания сделок до субсидиарной ответственности», — делится Багаутдинов, отмечая, что на данный момент процедура подорожала и не приносит прибыли для таких участников рынка.

Кредитор вынужден оценивать, стоят ли пошлины умноженные на вероятность взыскания долгов, потенциальных возвратов. Арбитражные управляющие тоже в сложном положении — не каждый «банкрот» уже интересен в управлении, оспаривание каждой сделки стоит дорого, платежеспособность ответчиков по оспариваемым сделкам и субсидиарной ответственности тоже вызывает вопросы. Личные риски привлечения арбитражного управляющего к административной ответственности, привлечения к убыткам также сохраняются, уровень оплаты его услуг как был установлен законом в размере 30 тыс. рублей, так и остался.

«Иначе говоря, банкротство экономически менее выгодно и кредитору и арбитражному управляющему, потому снижение количества банкротных дел логично, что подтверждается на практике», — подытожил юрист.

Управляющий партнер юркомпании Vilex Group Ильгиз Валеев акцентирует внимание на том, что очевидный тренд на снижение процедур банкротства «точно связан это не с улучшением бизнес-климата, а с более рациональным подходом кредиторов (особенно системных) к урегулированию долгов». Само по себе повышение государственных пошлин, оплачиваемых при подаче заявления о банкротстве может и не пугать кредиторов (особенно финансово устойчивых) — но вот дальнейшее ведение банкротных процедур уже требует более подробного анализа перспектив. Суды положительно восприняли повышение государственных пошлин, одновременно ужесточаются требования к отсрочкам и рассрочкам пошлин. Зачастую процедура банкротства используется как инструмент для сбора информации о деятельности должника и «фильтрации» необоснованных требования, с последующего предъявления иска о привлечении к субсидиарной ответственности уже вне рамок дела о банкротстве.

Еще один важный момент, отмеченный Валеевым: повышение ключевой ставки практически свело на нет корпоративное кредитование, а банки являются системными кредиторами, зачастую формируя тренды на рынке. К тому же юрист отмечает, что наблюдается резкое снижение количества обособленных споров по оспариванию сделок между аффилированными лицами, которые находятся в процедурах банкротства. Здесь управляющие и кредиторы понимают, что даже выигрыш спора не приведет к пополнению конкурсной массы, а расходы будут понесены.

«Обобщая, можно сказать, что уменьшение числа банкротств является следствием не только роста пошлин, а продиктовано в целом избранной законодателем и судами направления по ужесточению ответственности бенефициаров бизнеса, увеличением банкротного порога, общим снижением бизнес-активности», — заключил эксперт.

Резких потрясений на рынке банкротства физлиц не замечено, разве что обращает на себя внимание резкий рост их количества на 88% в 2021 году

Резких потрясений на рынке банкротства физлиц не замечено, разве что обращает на себя внимание резкий рост их количества на 88% в 2021 году

Банкротство граждан набирает обороты

По сравнению с резким падением числа банкротств компаний, число граждан, признанных несостоятельными, с каждым годом только растет. Согласно тому же отчету Федресурса, в январе–марте 2025 года по всей России стартовали около 121 тыс. судебных банкротств граждан, что на 35% больше, чем в таком же периоде 2024 года. Граждане, как правило, сами инициируют собственное банкротство — в 97% случаев в первом квартале 2025 года, примерно столько же (96,7%) за тот же период 2024-го.

В Татарстане за первый квартал 2020 года этот показатель составлял 566 процедур, в 2021-м повысился сразу на 88% и превысил 1 тыс. банкротств. В 2022 году вновь было зафиксировано повышение до 1,6 тыс. процедур (+53%). В 2023-ем это число достигло 1,9 тыс. процедур (+15%), а в 2024 году составило 2,4 тыс. (+26%). В первом квартале 2025 года показатель перешагнул отметку в три тысячи и составил почти 3,3 тыс. процедур, что на 36% больше предыдущего показателя. Все это говорит о том, что резких потрясений на рынке банкротства физлиц не замечено, разве что обращает на себя внимание резкий рост их количества на 88% в 2021 году — тогда, вероятно, не все граждане смогли противостоять тяжелой экономической ситуации, вызванной пандемийным периодом.

Кроме того, в первом квартале 2025 года в РФ были возбуждены около 15 тыс. внесудебных процедур, что на 24% больше, чем в первом квартале 2024 года. Год назад, в январе–марте 2024 года был всплеск числа внесудебных банкротств, тогда наблюдался рост их количества в 5 раз относительно первого квартала 2023 года на фоне расширения критериев доступа к процедуре. На пенсионеров тогда пришлось более половины начатых дел.

Внесудебное банкротство — это процедура бесплатного банкротства для граждан, введенная в сентябре 2020 года, подать заявление можно через МФЦ (поэтому процедура и называется внесудебной). Ее проведение возможно при выполнении одновременно нескольких условий: долг должен составлять не менее 25 тыс. рублей, но не более 1 миллиона. Рост таких банкротств именно в 2024 году связан с тем, что раньше порог входа в процедуру составлял от 50 до 500 тыс. рублей.

Татарстан следует общей тенденции повышения числа «внесудебок». В первом квартале 2023 года их число составило всего 38, тогда как в 2024-м количество таких процедур выросло сразу до 233, что более чем в 6 раз больше. В январе–марте 2025 года в республиканском МФЦ зарегистрировано сразу 330 процедур, что свидетельствует о повышении в 41%.

«Спрос как на судебные, так и внесудебные процедуры продолжает расти, но уже умеренными темпами, что говорит об определенной зрелости механизмов», — считает руководитель Федресурса Алексей Юхнин. Собеседники «БИЗНЕС Online», в свою очередь, отмечают, что ежегодное повышение банкротства физлиц уже привычен и не вызывает удивления, они связывают это с высокой закредитованностью граждан.