Комментарии 0

...комментариев пока нет

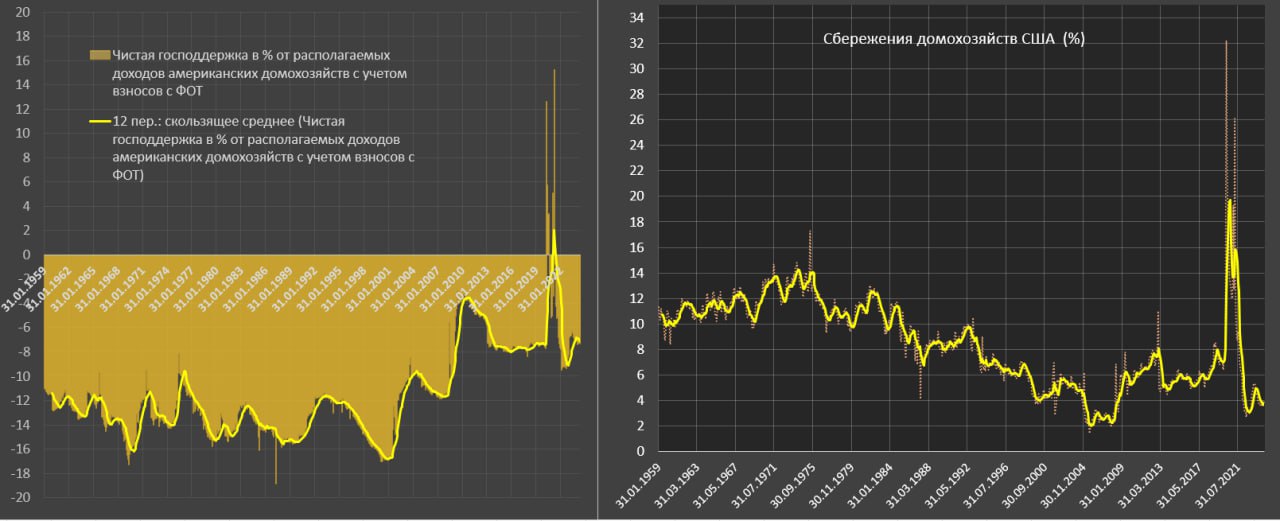

Начал ли работать фискальный насос в США в попытке стабилизировать проседающие темпы роста доходов?

На самом деле еще нет. Чистая господдержка в % от располагаемых доходов с учетом взносов в ФОТ находится на уровне минус 7.3% от доходов с начала года, примерно схожий уровень наблюдался в 2017–2019 (-7.5%).

Этот коэффициент (по собственным разработкам) учитывает все выплаты государства в пользу населения по всем программам и всем уровням фискальной поддержки минус все взносы и налоги населения в пользу государства. Минус означает, что государство собирает больше, чем распределяет.

Восходящая траектория (движение к нулю) фиксирует меру мягкости фискальной политики, т.к. в кризис или в рецессию баланс всегда смещается в пользу населения (собирают меньше, а распределяют больше). Скорость изменения коэффициента и абсолютные значения показывают меру мягкости фискальной политики и приоритеты государства.

Этот коэффициент учитывает интегральные денежные потоки и здесь нет изменений относительно 2023 в сторону мягкости бюджетной политики, но при этом в прошлом посте отмечен рост чистых бюджетных трансфертов, который был компенсирован более высокими налогами по доходам.

Судя по статистике, происходит дифференциация. США начали больше распределять ресурсов в пользу менее обеспеченных (рост социальных трансфертов), компенсируя сборами с более богатых (рост налогов с доходом).

Норма сбережений домохозяйств составляет 3.9% в мае 2024, с начала года – 3.76% vs 6.5% в 2017-2019 и 7.4% в 2019.

Сейчас это 780 млрд чистых сбережений в годовом выражении. Учитывая, что население стало главным поставщиком ликвидности в рынок трежерис в отсутствии ФРС и при дефиците бюджета более 2 трлн в год, следует ожидать серьезного обострения на долговом рынке США по мере исчерпания всех резервов устойчивости и запасов прочности.